116,812view

不動産の生前贈与、かかる贈与税はどのくらい?相続税とどっちが得?

この記事で分かること

- 不動産の生前贈与での節税には非課税枠の活用がポイントとなる。

- 不動産の親族への渡し方を生前贈与にするか相続かはケースバイケースで判断しよう。

- 不動産の生前贈与では契約書の作成、登記、申告と納税を忘れずに。

不動産を生前贈与する場合、一番の気がかりは贈与税がどのくらいかかるかでしょう。贈与税の非課税枠を活用すれば、贈与税を抑えることも可能です。手続の面では、契約書の作成、登記、申告と納税が重要になります。節税と手続を手落ちなく行うなら、弁護士などの専門家に相談するのが一番です。

目次[非表示]

不動産の生前贈与。贈与税はどのくらいかかる?

土地や家など不動産の持ち主(贈与者)が生きているうちに他人に不動産を与える(生前贈与をする)と、不動産をもらった人(受贈者)は国に贈与税を納めなくてはなりません。

不動産の贈与税額は非課税枠が決め手

不動産の贈与税額は、次の式により計算されます。

贈与税額=(贈与不動産の評価額-課税されない評価額-控除額)×税率

課税されない評価額とは、贈与不動産の評価額うち、特別な理由から、贈与税をかけないとされる評価額です。

控除額とは、受贈者の税負担を抑えるため、贈与不動産の評価額から差し引くことのできる金額をいいます。

課税されない評価額と控除額は、いずれも贈与不動産に贈与税がかからない部分を意味することから、ともに非課税枠と呼ばれます。

課税されない評価額は、贈与不動産の評価額そのものを減らすのに対し、控除額は、確定した贈与不動産の評価額から特別に差し引かれる金額という違いがあります。

不動産贈与には贈与税以外の税金もかかる

不動産を生前贈与すると、贈与税以外にも

- 登録免許税

- 不動産取得税

などの税金もかかってきます。

登録免許税は、不動産の登記名義を贈与者から受贈者に変えるときに法務局(国)に納める税金。

不動産取得税は贈与不動産の在る都道府県に納める税金です。

不動産の生前贈与でかかる贈与税の計算方法

不動産の生前贈与にかかる贈与税を、簡単な例をもとに計算してみましょう。

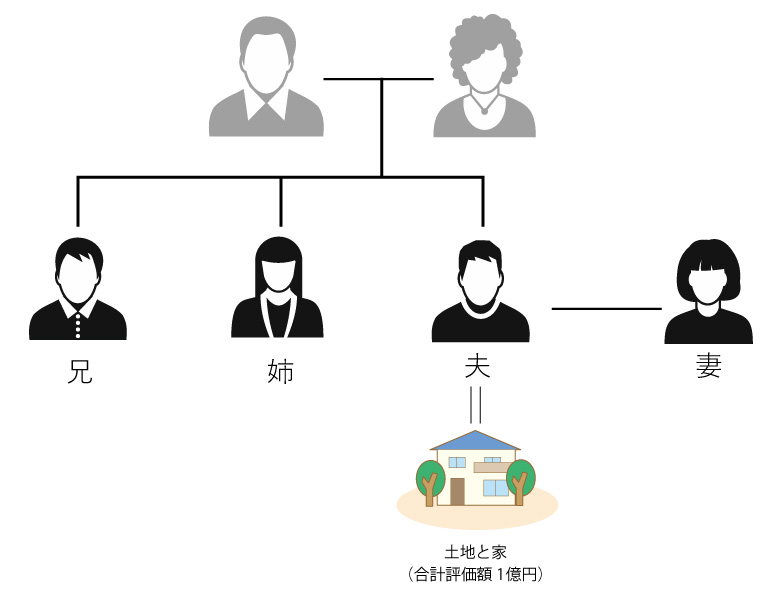

結婚20年以上の夫婦です。子どもはいません。夫は合計評価額1億円の土地と家を持っています。妻は身体障害者1級の認定を受けています。

夫は、自分亡き後、不仲な兄姉に土地と家を相続されないよう、自分が生きているうちに妻に贈与しようと考え、土地と家を妻に贈与しました。

妻に贈与された土地と家にかかる贈与税を計算してみましょう。

不動産にかかる贈与税は、次の手順で計算されます。

- 土地と家の評価額から課税されない評価額を差し引く

- 土地と家の評価額から配偶者控除を差し引く(配偶者への贈与時のみ)

- 配偶者控除後の評価額から基礎控除を差し引く

- 基礎控除後の金額を贈与税速算表に当てはめる

土地と家の評価額から課税されない評価額を差し引く

受贈者が身体障害者1級の場合、受贈不動産の評価額のうち6,000万円について贈与税がかかりません。

受贈者である妻は身体障害者1級の認定を受けているので、受贈不動産の評価額のうち贈与税がかけられるのは、次の金額になります。

1億円-6,000万円=4,000万円

土地と家の評価額から配偶者控除を差し引く

結婚20年以上の夫婦間の生前贈与には、最大2,000万円の配偶者控除が認められています。

4,000万円-2,000万円=2,000万円

が配偶者控除後の評価額となります。

配偶者控除後の評価額から基礎控除を差し引く

生前贈与では、年間110万円の基礎控除を使うことができます。

2,000万円-110万円=1,890万円

が基礎控除後の評価額です。

基礎控除後の金額を贈与税速算表に当てはめる

基礎控除後の最終評価額1,890万円を、国税庁が定めた贈与税速算表に当てはめます。

贈与税の税率には、一般税率と特例税率があります。条件にあった速算表を元に計算を進めます。

一般税率

一般税率とは、直系尊属(上下まっすぐに血のつながった人のうち自分より上の世代の人。父母・祖父母など)以外の人(配偶者、おじ・おば、友人知人など)から贈与された財産(一般贈与財産)にかかる税率です。

| 基礎控除後の額 | 一般税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

たとえば、おじから甥に不動産の生前贈与があると、贈与税の計算では一般税率が用いらます。

特例税率

特例税率とは、直系尊属から贈与された財産(特例贈与財産)にかかる税率です。

| 基礎控除後の額 | 特例税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

たとえば、祖父から孫に不動産が生前贈与されると、特別税率を用いて贈与税が計算されます。

特例税率が一般税率より低いのは、子や孫を思う父母や祖父母の気持ちを重んじ、贈与税を安くしてあげようという配慮によるものです。

妻が納める贈与税はいくら?

夫から妻への贈与の話に戻りましょう。

夫から妻に生前贈与された土地と家は、一般贈与財産に当たるので、一般税率が用いられます。

最終評価額1,890万円を一般贈与財産の速算表に当てはめた金額は、次の計算式のとおりです。

1,890万円×0.5-250万円=695万円

妻は贈与税695万円を国に納めることになります。

不動産の贈与税と相続税、どちらがお得?

自分が持っている不動産を親族に渡すには、生前贈与の他に相続という方法もあります。

不動産の生前贈与と相続とでは、受贈者や相続人が納める税金の面で、どちらがお得なのでしょうか。

贈与税は相続税より税率は高め

税率だけを見ると、相続税より贈与税の方が高めです。

| 基礎控除後の遺産額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

先にご紹介した贈与税の税率とあわせて比較してみましょう。

たとえば、基礎控除後の評価額1,000万円の不動産の場合、

| 一般贈与 | 特例贈与 | 相続 | |

|---|---|---|---|

| 相続/贈与金額 1,000万円以下 | 40% | 30% | 10% |

生前贈与で40%または30%に対して、相続の税率は10%というように、生前贈与の方が相続よりも税率が高くなっています。

不動産の生前贈与は暦年贈与で節税

相続税より税率が高めな生前贈与ですが、不動産の生前贈与で暦年贈与による基礎控除を使えば、節税につながります。

1年分110万円は贈与額から自動的に控除される

暦年贈与による基礎控除とは、贈与税の計算に際し、1年間の生前贈与の総額から110万円を差し引くことができるというものです。差し引いた分、税率を掛ける先の金額が減るので、贈与税額も減ります。

ただ、生前贈与される不動産の評価額は110万円を大きく超えるケースがほとんどであるため、節税とは程遠い結果になってしまうのが実状です。

生前贈与する不動産を110万円以内に分割する荒業も

ひとつの手としては、毎年の贈与分が110万円以内となるよう、不動産を分割して生前贈与する方法も考えられます。

この方法を取れば、どの年の贈与不動産も評価額が暦年贈与による基礎控除の範囲内となるため、贈与税がかかることなく済ますことができます。

もっとも、この方法を用いる場合、毎年の贈与を進めるために

- 土地の分筆登記や建物の分割登記

- 毎年ごとの贈与契約書の作成

2つの対応が必要となります。

分筆登記や分割登記は、分割された土地や建物を完全に1つの不動産にする手続として欠かせません。

贈与契約書の作成は、税務署により、各年の贈与を全体で1つの贈与(連年贈与)と見なされて贈与税がかけられるのを防ぐのに、これも欠かせない手続です。

専門知識を必要とされる登記や契約書作成が毎年となると、不慣れな方が自分で対処するのは現実的になかなか難しいです。

この方法で節税を進めるなら、弁護士や司法書士に頼まざるを得なくなるでしょう。

「先送り」の意味合いが強い非課税枠

暦年贈与以外で、不動産の生前贈与にかかる贈与税を安くする方法としては、

- 相続時精算課税制度

- 配偶者控除

などの非課税枠を活用する方法があります。

相続時精算課税制度を利用すると、贈与不動産の評価額から最大2,500万円が控除されて贈与税は安くなります。

一方で、贈与者が亡くなった時、その遺産と贈与不動産に相続税をかけ、そこからすでに納めた贈与税を差し引く形で納税を行う、制度の名前の通り「相続時に精算を行う課税制度」です。

配偶者控除を使うと、配偶者間で生前贈与した不動産の評価額自体が最大2,000万円下がることで贈与税が安くなります。

ただしこちらも結局は、受贈者が亡くなった時に、その不動産を相続する人が相続税を納めることになります。

不動産の生前贈与の場面で利用できるこれら2つの非課税枠は、不動産贈与に対する納税のタイミングを「先送りする」システムといえ、贈与税の「節税」を考えた場合、有効かどうかは慎重な判断が求められます。

相続の場合は基礎控除による節税

不動産を相続した場合、法定相続人の数に比例した基礎控除により、相続税が節税されます。

相続税の基礎控除額の計算式は次のとおりです。

基礎控除額 = 3,000万円 + (600万円 × 法定相続人の数)

法定相続人が多いと節税的に有利

この計算式からも分かるとおり、法定相続人が多いほど、基礎控除額も大きくなり、節税効果が高まります。

小規模宅地等の特例などその他の節税方法も多様

不動産の相続では、基礎控除の他にも相続税を安くする方法がいくつか用意されています。

その1つが、小規模宅地等の特例です。

たとえば、息子と同居していた父が亡くなり、父の名義だった家と敷地を息子が相続した場合、敷地について、敷地面積のうち330㎡までの評価額を80%減らすことができます。これにより、敷地の相続税が大幅に安くなります。

生前贈与と相続、どちらが得かはケースバイケース

自分が持っている不動産を親族に渡すとき、税金の面で生前贈与と相続のどちらが得かは、ケースバイケースといえます。

評価額200万円の不動産なら税額は同じ

たとえば、評価額200万円の土地であれば、贈与税も相続税もともに20万円となります。

全体的に見れば、相続税より贈与税の方が税率は高めですが、この土地のように税率・税額が同じケースもあるわけです。

受贈者が資産家なら贈与で早めの収益活用が可能

不動産をもらう人が資産家であるなら、生前贈与で早めにもらって、有効活用により収益を上げる方が得なケースもあるでしょう。

たとえば、評価額5,000万円の土地について、生前贈与なら2,350万円の贈与税、相続なら800万円の相続税がかかります。差額は1,550万円です。

受贈者が資産家であれば、2,350万円をポンと納めて、もらった土地を駐車場にして貸し出せば、駐車場の足りない地域であれば、程なく賃料収入で相続税との差額1,550万円を穴埋めすることができるでしょう。

兄弟姉妹の相続を阻止するなら生前贈与で

先ほど挙げた例のように、子どものいない人が、不仲な兄弟によって自分の不動産が相続されないように、妻に不動産を生前贈与するケースも考えられます。

兄弟姉妹は遺留分を持たないので、妻が兄弟姉妹から遺留分侵害額支払請求を受けることもありません。

このように、不動産の評価額、受贈者の資産状況、不動産の持ち主をめぐる家族関係などをトータルに考えて、生前贈与と相続のどちらが税金の面で得かを判断することがポイントです。

不動産の生前贈与をした方がいいケース

不動産を生前贈与か相続かについてはケースバイケースで考えるのが原則だとしても、「この場合には生前贈与」、「この場合なら相続」といえるケースもあります。

まず、「この場合には生前贈与」といえるケースを4つ紹介します。

財産が多く、将来、遺族に相続税がかかる可能性がある場合

1つ目は、将来、不動産の評価額の上昇が予想され、相続の際、遺族に多額の相続税がかかる可能性のある場合です。

たとえば、自分が持っている土地の近くに鉄道の駅ができる計画があり、自分が亡くなった時に土地の評価額が上がっていると、土地を相続した遺族は多額の相続税を納めなくてはならなくなります。

相続税には、“3,000万円+600万円×法定相続人の数”という基礎控除がありますが、自分が亡くなった時の土地評価額が基礎控除を超える金額にまで上がっていると、土地の相続人は相続税を納めなくてはならなくなるわけです。

土地の評価額が上がらないうちに生前贈与をしておけば、将来土地の評価額が上がっても、相続人は高額な相続税を納めなくても済むことになります。

ただ、贈与税の税率は相続税より高めであることから、生前贈与の方が節税になるとは一概にはいえません。

近くに駅ができるなど、自分の土地の評価額が上がる事情が生じたら、先に生前贈与した場合の贈与税額と、土地が高騰した時の相続税額とを比べるシミュレーションが重要となります。

不動産の名義を早く子や孫にしたい場合

2つ目は、不動産の名義を早く子や孫に変えたい場合です。

たとえば、父の土地の評価額が110万円以下で、それを早く息子の名義にしたいとき、不動産評価額が暦年贈与の基礎控除額110万円以下なので、生前贈与しても贈与税はかかりません。

もっとも、税金がかからない点は、最低3,600万円の基礎控除がある相続の場合でも同じです。

相続と違うのは、父が亡くなる前に息子の名義にできることです。たとえば息子が事業資金として100万円の融資を受けたいとき、父から生前贈与された自分名義の評価額110万円の不動産があれば、それを担保に金融機関から融資を受けることができます。

父名義のままで息子の融資の担保にすること(物上保証)もできますが、息子からすれば、万が一に土地が競売にかけられて父の財産が失われることを考えると、自分の名義にした方がすっきりした気持ちで事業に取り組めるでしょう。

将来の相続トラブルを回避したい場合

3つ目は、不動産をめぐる将来の相続トラブルを避けたい場合です。

たとえば、父が更地を持っていて、将来の相続人である3人の息子がそれぞれ自分たちのマイホームの敷地として狙っている場合、父亡き後、その更地をめぐって相続争いが起きることは明らかです。

こうした場合、父は将来の相続人のうちの1人に更地を生前贈与することで、更地はもはや父が亡くなった時の相続財産でなくなるので、更地をめぐる相続争いをなくすことができます。

法定相続人以外に贈与したい場合

4つ目は、不動産を法定相続人以外の人に与えたい場合です。

たとえば、妻に先立たれ、子どもたちは皆マイホームを遠方に構えてめったに会いに来ない独居の高齢男性が老人ホームに入ることになったため、いつも世話をしてくれていた近くのアパートに住む甥に自分の家を生前贈与するケースが考えられます。

生前贈与より相続の方が得するケース

次に「この場合なら相続」といえるケースを紹介します。

相続財産が基礎控除内に収まる場合(相続税がかからない場合)

不動産の評価額が相続税の基礎控除内に収まる場合、相続税をかけることのできる不動産はなくなり、相続税は0円となることから、生前贈与でなく相続を選ぶことになります。

たとえば、不動産の評価額が4,000万円、法定相続人が2人の場合、相続税の基礎控除は、

3,000万円+600万円×2=4,200万円

です。

不動産評価額-相続税基礎控除=4,000万円-4,200万円=-200万円なので、相続税をかけることのできる不動産はなく、相続税は0円となります

不動産の生前贈与で使える3つの非課税枠

不動産の生前贈与で使える節税効果の高い3つの非課税枠を紹介します。

おしどり贈与(配偶者控除)

1つ目は、通称「おしどり贈与」と呼ばれる贈与税の配偶者控除です。

配偶者控除が設けられた理由は、夫から妻への贈与でいえば、夫が財産を築くには妻の協力があったはずであること、夫は妻の老後生活の安泰を願って贈与することの2つを考えれば、妻の税負担を軽くしてあげるのが好ましいことにあります。

結婚20年以上の夫婦間の贈与なら2,000万円まで非課税に

配偶者控除を使うと、結婚20年以上の夫婦間の贈与には2,000万円の非課税枠が生まれます。

20年以上の夫婦としたのは、長年連れ添うことで、互いの財産作りに協力し、相手の老後生活の安泰を願う間柄になれるといえるからです。

たとえば、結婚20年以上の夫が妻に家を生前贈与すると、家の評価額の2,000万円まで贈与税が非課税となって、妻が納める贈与税は大幅に安くなります。

相続時精算課税制度

2つ目は、相続時精算課税制度です。

贈与者の遺産を相続する時に、受贈者がもらった生前贈与も合わせて精算し、課税する制度をいいます。

贈与時2,500万円までが非課税に

相続時精算課税制度を使うと、生前贈与された不動産の評価額から2,500万円が特別に控除されます。

たとえば父が息子に土地を生前贈与した場合、息子がもらった土地の評価額のうち2,500万円まで贈与税が非課税となります。

非課税分は贈与者が亡くなったタイミングで精算

その後父が亡くなり息子が相続人になった時、父の遺産と息子に贈与した土地に相続税がかかります。そして、相続税の金額から息子がすでに納めた贈与税を差し引いた金額を息子が納めることになります。

年110万円の暦年贈与は使えなくなる

父からの土地の生前贈与をいったん相続時清算課税にすると、その後の父からの贈与はすべて相続時清算課税の扱いになり、暦年贈与の基礎控除110万円が使えなくなることに注意しましょう。

受贈者が障害者の場合

3つ目は、受贈者が障害者の場合、贈与された不動産は一定の金額まで課税されない不動産となります。

信託を活用して最大6,000万円まで非課税に

障害者への贈与で特別贈与信託を使うと、最大6,000万円の非課税枠が生まれます。

たとえば父が、身体障害者1級の息子に生前贈与した土地を信託銀行に預け、賃貸などの形で管理運用してもらい、得られた賃料などを息子の生活費や医療費に当てることができます(特別贈与信託)。

特別贈与信託を使うと、息子が身体障害者1級だと、贈与された土地の評価額の6,000万円までの部分に贈与税がかからなくなります。

それらの活用には細かな条件があり、税に馴染みのない人が取り組むのは難しいです。弁

護士や税理士など税の専門家の力を借りることをお勧めします。

不動産の生前贈与手続きの進め方

不動産の生前贈与の手続の中で重要なものを3つ紹介します。

贈与契約書の作成

1つ目は、贈与契約書の作成です。

不動産の生前贈与では、必ず贈与者と受贈者の間で贈与契約書を作りましょう。

契約書のない生前贈与は、贈与者がいつでもキャンセルすることができます。また、契約書がないと、契約したことが形に残らないため、「土地をくれると言った」「言わない」の水掛け論にもなりかねません。

贈与契約書を作れば、こうしたことを防ぎ、受贈者は不動産を確実に自分のものにすることができます。

法務省WEBサイトでは贈与契約書のひな形が公開されているので、ご参照ください。

参考:法務省WEBサイト「<記載例> 登記申請書 法務局」(PDFファイル)

不動産の名義変更・登記申請

2つ目は、贈与不動産の名義変更のための登記申請です。

不動産の生前贈与をしたら、不動産の持ち主の名義を贈与者から受贈者に変える登記を忘れずに行いましょう。

受贈者に名義を変える登記をしないうちに、贈与者が同じ不動産を他の人に贈与し、その人の名義に変える登記を済ませてしまうと、最初の受贈者は次の受贈者に対し、自分がその不動産の贈与を受けたと言えなくなってしまいます。

受贈者が自分の名義に変える登記をすることで、誰に対しても、不動産の新しい持ち主になったことを認めさせることができ、不動産を確実に自分のものにすることができるわけです。

不動産の登記申請の仕方については、法務局のWEBサイトで解説がされていますので、ぜひご参照ください。

参考リンク:法務局WEBサイト 「ご自身で不動産登記申請を検討されている方へ」

贈与税の申告

3つ目は、贈与税の申告です。

1年間に生前贈与された不動産の評価額が110万円を超えると、贈与税の申告と納税が必要となります。

贈与税の申告と納税は、贈与の翌年2月1日から3月15日の間に済ませなければなりません。

申告が遅れると、贈与税のほかに加算税という税金が追加されます。納税が遅れると、贈与税のほかに延滞税という税金がかかります。余計な税金を納めることにならないよう、申告と納税の期限を守りましょう。

贈与税の申告と納税の仕方については、国税庁のWEBサイトで詳しい説明がされていますので、ご覧ください。

参考リンク:国税庁WEBサイト「贈与税の申告等」

参考:生前贈与とは?メリットと税金を最小限に抑えるための正しいやり方

不動産の生前贈与や相続は弁護士などの専門家に相談を

不動産という形も額も大きな財産の生前贈与は、法律で決められた手続に従うとともに、なるべく税金の負担を少なく行うことが肝心です。

それには、生前贈与にまつわる法律と税の知識、および生前贈与手続の実務経験が欠かせません。

不動産の生前贈与については、こうした知識と実務経験を兼ね備えた専門家である弁護士や税理士にまず相談しましょう。

法律のプロがスムーズで正しい相続手続きをサポート

- 相続人のひとりが弁護士を連れてきた

- 遺産分割協議で話がまとまらない

- 遺産相続の話で親族と顔を合わせたくない

- 遺言書に自分の名前がない、相続分に不満がある

- 相続について、どうしていいのか分からない