52,551view

孫への生前贈与で節税する方法!非課税になる条件と対策時の注意点

この記事で分かること

- 祖父母から孫への生前贈与により、祖父母の相続に関係する税金を安くできる。

- 祖父母から孫に生前贈与すれば、祖父母の遺産が減るので、相続税が安くなる。

- 祖父母から孫への生前贈与にかかる贈与税を安くする方法が5つある。

- 祖父母から孫に生前贈与する際、5つの点に注意が必要である。

- 祖父母から孫への生前贈与を問題なく行うには、弁護士に相談するのが一番である。

祖父母から孫への生前贈与にかかる贈与税を安くすることで、祖父母の相続に関係する税金を安くできます。生前贈与への贈与税を安くする5つの方法がある一方、孫への生前贈与で注意する点も5つあります。祖父母から孫への生前贈与を問題なく行うには、相続・贈与・税に詳しい弁護士に相談するのが一番です。

目次[非表示]

孫への生前贈与は相続税の節税に活用できる

祖父母から孫への生前贈与で、祖父母の相続にまつわる税金が安くなります。

祖父母から孫に生前贈与すれば、祖父母の財産が減ります。祖父母が亡くなった時の遺産も減ります。相続税が安くなります。

生前贈与への贈与税も安くできれば、祖父母の相続にまつわる税金がさらに安くなります。

孫への生前贈与で相続税を節税する方法

祖父母から孫への生前贈与にかかる贈与税を安くする方法があります。次の5つです。

- 贈与税の基礎控除を活用する(暦年贈与)

- 相続時精算課税制度を活用する

- 孫の教育資金として非課税で贈与する

- 結婚子育て資金の一括贈与の非課税制度を活用する

- 住宅取得等資金の贈与の非課税の特例を活用する

贈与税の基礎控除を活用する(暦年贈与)

贈与税の基礎控除により、孫が納める贈与税が安くなります。

祖父母から孫への1月1日から12月31日までの贈与(暦年贈与)のうち、110万円まで贈与税がかかりません(基礎控除)。

孫への暦年贈与が500万円であれば、贈与税がかかるのは500万円-110万円=390万円だけです。税務署への申告が必要です。

孫への暦年贈与が110万円以下であれば、孫が納める贈与税は0円です。税務署への申告は必要ありません。

死亡まで3年以内の贈与分は、相続財産に扱われる

父が子に生前贈与した財産は、父のものでなくなります。父の遺産とならないので、相続税はかかりません。

ただ、父が亡くなる3年以内の子への生前贈与は、相続財産とみなされ、相続税がかかります。亡くなる直前の贈与による相続税逃れを防ぐためです。

もっともこれは、受贈者が子など相続人の場合だけです。孫は、祖父母との養子縁組や親の代襲相続によって祖父母の相続人とならない限り、祖父母が亡くなる3年以内に贈与をもらっても、相続税はかかりません。

税務署から1つの贈与と見られると全体に贈与税がかかる

毎年の暦年贈与が、本当のところは毎年分まとめて1つの贈与(連年贈与)だと税務署から見られると、毎年分まとめた全体に贈与税がかかります。

祖父が孫に、毎年100万円の贈与を10年間行った場合、毎年の100万円は暦年贈与でなく、1,000万円の贈与を10分割したにすぎない(連年贈与)と税務署から見られると、1,000万円に贈与税がかかります。

税務署からこのように見られないために、暦年贈与の金額や時期を毎年変える、贈与契約書を毎年作る、などが有効です。

相続時精算課税制度を活用する

相続時精算課税制度を使うと、孫が納める贈与税が安くなります。

税務署への届出が必要です。

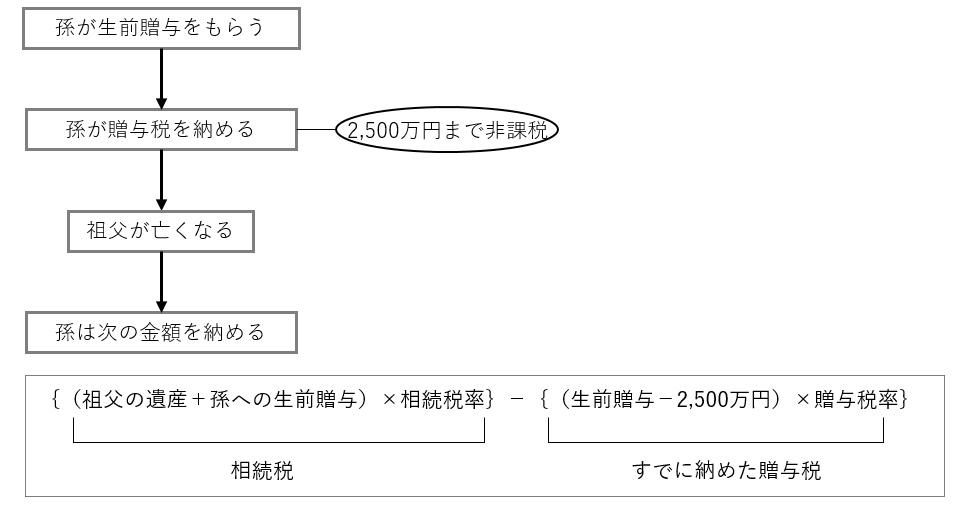

祖父から孫への生前贈与に相続時精算課税制度を使うと、次のようになります。

生前贈与をもらった場合、孫は生前贈与の金額に応じた贈与税を収めます。

贈与税を納める段階では、相続時精算課税制度が適用され、2500万円まで非課税となります。

そのため、贈与税は、相続時精算課税制度を使わない場合と比べ、かなり安くなります。

その後、祖父が亡くなったタイミングで、孫は、収めた贈与税の分を差し引いた相続税額を支払います。

相続時精算課税制度を使える年齢条件

相続時精算課税制度を使うには、年齢条件があります。

祖父母は60歳以上、孫は20歳以上でなくてはなりません。祖父母はそろそろ財産を子孫に譲りたい世代、孫は財産を任されても大丈夫な世代であることが好ましいからです。

暦年贈与の110万円基礎控除は使えない

相続時精算課税制度を使うと、暦年贈与の110万円基礎控除は使えません。2,500万円という大型の非課税枠がある以上、基礎控除は必要ないからです。

孫の最終納税額は安くならない

相続時精算課税制度を使っても、孫の最終納税額は安くなりません。理由は2つです。

- 祖父の遺産だけでなく孫への生前贈与も含めた金額をもとに相続税が計算される

- 差し引かれる「すでに納めた贈与税」は、2,500万円非課税により、かなり低額になる

相続時精算課税制度は、まだ若く収入も少ない孫の贈与税負担をいったん軽くしておいて、キャリアを重ね収入も増えた時に本来の税金を納めてもらうシステムといえます。

孫の教育資金として非課税で贈与する

孫の教育資金として生前贈与すると、孫が納める贈与税が安くなります。

教育は、知識を身に付け、人格を作り上げるのに欠かせないものです。お金の負担を少なくして、教育を受けやすくするのが好ましいです。

祖父母から孫へ教育資金として生前贈与された場合、1,500万円まで贈与税がかかりません。

この非課税枠について、4つの点に注意しましょう。

教育資金の使い道により非課税枠が変わる

教育資金贈与の非課税枠は、資金の使い道によって変わります。

入学金・授業料・給食費など、学校費用の非課税枠は1,500万円です。学習塾・習い事など、学校以外の教育費用の非課税枠は500万円です。

学校費用の非課税枠を使い切ってしまうと、学校以外の教育費用の非課税枠はゼロになります。学校以外の教育費用の非課税枠を使い切ってしまうと、学校費用の非課税枠は残りの1,000万円となります。

両祖父母から教育資金をもらっても非課税枠は1,500万円のみ

両祖父母4人から別々に教育資金をもらっても、非課税枠は1,500万円だけです。非課税枠は孫1人当たりの枠であって、祖父母ごとの枠ではないからです。

孫が両祖父母4名から1,000万円ずつ、合計4,000万円の教育資金贈与を受けても、孫は1人なので、非課税枠は1,500万円です。残り2,500万円に贈与税がかかります。

教育資金贈与の非課税枠を使えるのは30歳未満まで

教育資金贈与の非課税枠を使えるのは、30歳未満の人だけです。孫が30歳以上なら、非課税枠は使えません。

教育資金が必要なのは、せいぜい30歳前までなのが普通だからです。

教育資金口座の開設が必要

教育資金贈与の非課税枠を使うには、教育資金口座の開設が必要です。

金融機関に孫名義の教育資金口座を開設します。開設期限は、2021年3月31日までです。

金融機関を通じて税務署への「教育資金非課税申告書」の提出が必要です。

孫は、祖父母から贈与された教育資金をこの口座に預け入れます。必要な時に引き出し、金融機関に領収書を提出します。領収書には、教育資金としての領収であると書きます。

結婚子育て資金の一括贈与の非課税制度を活用する

孫の結婚や子育ての資金として生前贈与すると、孫が納める贈与税が安くなります。

お金の負担を少なくして、結婚や子育てをしやすくすることは、本人たちだけでなく、少子高齢化の社会にとっても好ましいことだからです。

祖父母から孫へ結婚や子育ての資金として生前贈与がされた場合、1,000万円まで贈与税がかかりません。

この非課税枠について、4つの点に注意しましょう。

結婚・子育て資金の使い道により非課税枠が変わる

結婚・子育て資金贈与の非課税枠は、資金の使い道によって変わります。

妊娠・出産・不妊治療・保育など、子育て費用の非課税枠は1,000万円です。結納・挙式・引越しなど、結婚費用の非課税枠は300万円です。

子育て費用の非課税枠を使い切ってしまうと、結婚費用の非課税枠はゼロになります。結婚費用の非課税枠を使い切ってしまうと、子育て費用の非課税枠は残りの700万円となります。

両祖父母から結婚・子育て資金をもらっても非課税枠は1,000万円のみ

両祖父母4人から別々に結婚・子育て資金をもらっても、非課税枠は1,000万円だけです。非課税枠は孫1人当たりの枠であって、祖父母ごとの枠ではないからです。

孫が両祖父母4名から1,000万円ずつ、合計4,000万円の結婚・子育て資金贈与を受けても、孫は1人なので、非課税枠は1,000万円です。残り3,000万円に贈与税がかかります。

結婚・子育て資金の非課税枠を使えるのは20歳以上50歳未満まで

結婚・子育て資金贈与の非課税枠を使えるのは、20歳以上50歳未満の人だけです。20歳未満と50歳以上の孫は、非課税枠が使えません。

結婚・子育て資金が必要な人は、20歳以上50歳未満がほとんどだからです。

結婚・子育て資金口座の開設が必要

結婚・子育て資金贈与の非課税枠を使うには、結婚・子育て資金口座の開設が必要です。

金融機関に孫名義の結婚・子育て資金口座を開設します。開設期限は、2021年3月31日までです。

金融機関を通じて税務署への「結婚・子育て資金非課税申告書」の提出が必要です。

孫は、祖父母から贈与された結婚・子育て資金をこの口座に預け入れます。必要時に引き出し、金融機関に領収書を提出します。領収書には、結婚・子育て資金としての領収であると書きます。

住宅取得等資金の贈与の非課税の特例を活用する

孫の住宅取得資金として生前贈与すると、孫が納める贈与税が安くなります。

住宅は生活に不可欠なものなので、お金の負担を少なくして、取得しやすくするのが好ましいからです。

住宅取得資金の贈与には、次のような非課税枠があります。

|

住宅取得の契約日(売買契約日など) |

非課税枠 |

|

|---|---|---|

| 省エネ等住宅 | その他の住宅 | |

| 2019年4月1日~2020年3月31日 | 3000万円 | 2500万円 |

| 2020年4月1日~2021年3月31日 | 1500万円 | 1000万円 |

| 2021年4月1日~2021年12月31日 | 1200万円 | 700万円 |

省エネ等住宅とは、省エネルギー、大地震への安全性、高齢者や障害者の暮らしやすさのいずれかを備えた住宅をいいます。

この非課税枠は、住宅の新築や増改築、中古住宅の購入に使えます。

この非課税枠について、4つの点に注意しましょう。

孫についての5つの条件

孫は、次の5つの条件に合う人でなければなりません。

- 贈与の年の1月1日時点で20歳以上である

- 贈与の年の所得が2000万円以下である

- 今までにこの非課税枠を使ったことがない

- 住宅の売主や施工業者の親族でない

- 贈与の年の翌年3月15日までにその住宅に住み始めた、または住むことが確実である

住宅についての3つの条件

取得する住宅は、次の3つの条件に合う物でなければなりません。

- 床面積が50㎡以上240㎡以下である

- 床面積の半分以上が居住用である

- 新築、築20年以内(耐火住宅なら築25年以内)、一定の耐震基準を満たしている、のいずれかである

住宅取得資金贈与であることを申告

非課税枠を使うには、住宅取得資金のための贈与であることを、孫が税務署に申告しなければなりません。

税務署から贈与税の申告漏れと勘違いされないためです。

小規模宅地等の特例が利用できなくなるデメリットも

孫が祖父母から住宅取得資金贈与を受けると、孫は小規模宅地の特例(亡くなった祖父母から相続する宅地の一部の評価額を最高80%下げて相続税の額を少なくできる特例)が使えなくなります。

祖父母と同居していない孫が小規模宅地の特例を使うには、祖父母が亡くなる前の3年間、孫に持ち家がないことが必要です。でも、孫は祖父母から生前贈与された住宅取得資金を使って持ち家を取得しています。小規模宅地の特例の条件に適いません。

孫への生前贈与が節税につながる理由

前節で紹介した5つの方法以外に、祖父母から孫への生前贈与が相続税や贈与税を安くする理由が2つあります。

収益物件の生前贈与により収益への課税がなくなる

祖父母が収益物件を孫に生前贈与することで、贈与税や相続税が上がるのを押さえることができます。

祖父母が賃貸マンションを経営すると、借主から賃料が入ってきます。こうした収益は、祖父母の財産を増やし、贈与したときの贈与税、亡くなったときの相続税を上げます。

祖父母が賃貸マンションなどの収益物件を孫に生前贈与すれば、賃料などの収益は孫のものになります。祖父母の財産は増えることなく、相続税や贈与税も上がりません。

祖父母から子への相続がなくなる

祖父母から孫への生前贈与で、祖父母から子(孫の親)への相続や贈与をなくすことができます。

孫への生前贈与がないとしたら、祖父母から子へ、子から孫へという2段階の相続や贈与がされます。相続や贈与ごとに相続税や贈与税がかかります。

祖父母から孫への生前贈与で、祖父母から子への相続や贈与をなくせます。親子3代のうち、1段階分の相続税や贈与税をなくせます。

孫への生前贈与で相続税対策を行う場合の注意点

祖父母から孫への生前贈与で祖父母の相続にまつわる税金を安くする場合、次の5つに注意しましょう。

- 生前贈与によって遺留分侵害にならないようにする

- 贈与契約書は必ず作成する

- 相続税、贈与税以外の税金の発生も考慮する

- 孫が法定相続人だと特別受益の持ち戻しにより相続分が減る

- 祖父母の老後資金を残しておく

生前贈与によって遺留分侵害にならないように注意する

生前贈与が遺留分侵害にならないよう注意しましょう。

祖父母の兄弟姉妹以外の法定相続人は、遺留分を持っています。必ずもらえる遺産割合のことです。

孫への生前贈与の後、祖父母が亡くなった場合、孫のおじやおばといった遺留分権利者がもらう遺産が遺留分に満たないと、孫が、おじやおばから、遺留分に満たない分のお金を支払うよう請求されてしまいます。

こうしたことで孫が困ることのないよう、祖父母は、遺留分を侵さない範囲で、孫への生前贈与を行うことが大切です。

贈与契約書は必ず作成する

孫に生前贈与する際、祖父母と孫の間で贈与契約書を作りましょう。

贈与契約書を作らないと、次のようなリスクが生じます。

- 税務署から生前贈与と認められず、孫は、教育資金贈与など生前贈与の非課税枠を使えなくなる

- 税務署から暦年贈与でなく連年贈与だと見られ、孫は暦年贈与の基礎控除が使えなくなる

- 祖父母が勝手に贈与をキャンセルしても、孫は文句をいえなくなる

- 贈与の約束が形に残らないため、祖父母と孫の間で「贈与すると言った」「言わない」の水掛け論になる

贈与契約書を作れば、こうしたリスクを防げます。

相続税、贈与税以外の税金の発生も考慮する

生前贈与では、贈与税や相続税以外の税金もかかることに注意しましょう。

特に、不動産取得税と登録免許税が重要です。

不動産取得税

不動産取得税とは、贈与などで取得した不動産にかかる地方税です。都道府県に納めます。

計算式は「不動産の固定資産税評価額×税率」です。税率は、土地と住宅が3%、住宅以外の家屋が4%です。

軽減措置もあります。詳しくは、都道府県の税金担当者に確認しましょう。

登録免許税

登録免許税とは、贈与などで取得した不動産の登記にかかる国税です。

孫が不動産を贈与されたとき、孫が新しい持ち主であることを誰に対しても言えるようにするには、不動産登記が必要です。

計算式は「不動産の固定資産税評価額×2%」です。

軽減措置もあります。詳しくは、最寄りの税務署または国税庁WEBサイトで確認しましょう。

参考リンク:国税庁WEBサイト「登録免許税の税額表」

孫が法定相続人だと特別受益の持ち戻しにより相続分が減る

孫が、祖父母との養子縁組や親の代襲相続によって祖父母の相続人である場合、特別受益の持ち戻しによって孫の相続分が減る場合があることに注意しましょう。

孫が、婚姻・養子縁組・生計の資本として、祖父母からもらった生前贈与は、特別受益に当たります。

祖父母が亡くなったとき、特別受益者である孫の相続分は、次の式で計算されます。

(祖父母の遺産 + 孫の特別受益)× 孫の相続分 - 孫の特別受益

祖父母の遺産に特別受益を加え、計算上、特別受益がない場合の遺産状態に戻すのが、特別受益の持ち戻しです。特別受益をもらっていない相続人との公平を保つためです。

祖父母の老後資金を残しておく

祖父母の老後の生活資金が足りなくならないよう注意しましょう。

かわいい孫のためと思って、多額の生前贈与をしてしまうと、自分たちの生活資金が足りなくなってしまいます。孫から経済支援を受けるなど、かえって孫に迷惑をかける結果になります。

そうならないよう、自分たちの生活資金も計算のうえ、孫への生前贈与の額を決めましょう。

孫への生前贈与を検討する場合は弁護士に相談を

ここまで見てきたように、祖父母が孫に生前贈与することで、相続にまつわる税金を安くできます。一方で、孫への生前贈与には、いくつかの注意点があります。

これらの注意点を怠ると、相続にまつわる税金を安くできないだけでなく、孫に迷惑をかける結果になります。

かわいい孫のためと思ってした生前贈与が、かえって孫を困らせることになるのは、悔やんでも悔やみきれない話です。

こうしたことにならないためには、法律の専門家の力を借りるのが一番です。孫への生前贈与を検討するなら、相続・贈与・税に詳しい弁護士に相談しましょう。

法律のプロがスムーズで正しい相続手続きをサポート

- 相続人のひとりが弁護士を連れてきた

- 遺産分割協議で話がまとまらない

- 遺産相続の話で親族と顔を合わせたくない

- 遺言書に自分の名前がない、相続分に不満がある

- 相続について、どうしていいのか分からない